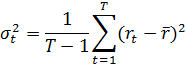

Концепция Value-at-Risk

Однако реальное поведение случайных изменений обычно не соответствует данному допущению.

Для волатильности характерна, так называемая кластеризация (volatility clustering), то есть периоды, когда абсолютные значения волатильности принимают большие или меньшие значения.

Например, при рассмотрении курса RUR/USD за несколько последних лет, можно выделить периоды, когда колебания курса были незначительны, и периоды, когда среагировав на определённые события, курс в течение нескольких дней или недель совершал значительные колебания. То есть выбросы были не разовыми и случайными, а представляли собой затухающую серию, спровоцированную одним или несколькими значительными движениями. Если для такого рынка произвести оценку возможных потерь на неделю вперед, не учитывая серийность случайных движений цен, то оценка риска может оказаться заниженной [9].

Следующий метод используется в методологии RiskMetrics и называется экспоненциально-взвешенным (EWMA, Exponentially Weighted Moving Average). Его специфика состоит в том, что недавние наблюдения вносят больший вклад в волатильность, чем старые. Тогда оценка волатильности будет вычисляться следующим образом:

![]()

Чем меньше значение коэффициента λ, тем чувствительнее модель к изменениям, происходящим во временном ряду.

С другой стороны, уменьшение значения λ ведет к уменьшению эффективного размера выборки, что влияет на точность оценки волатильности [3].

В методологии RiskMetrics коэффициент λ равен 0,94, однако его можно рассчитать для любого рассматриваемого временного ряда, используя, например, метод максимального правдоподобия.

Обобщением экспоненциально-взвешенной модели являются ARCH/GARCH-модели.модель моделирует волатильность в виде суммы константной базовой волатильности и линейной функции абсолютных значений нескольких последних изменений цен.

При этом уровень волатильности рассчитывается по следующей рекурсивной формуле (ARCH(q)) [9]:

![]()

где ![]() - базовая волатильность,

- базовая волатильность, ![]() - предыдущие изменения цен,

- предыдущие изменения цен, ![]() - порядок модели - количество последних изменений цен, влияющих на текущую волатильность,

- порядок модели - количество последних изменений цен, влияющих на текущую волатильность, ![]() - весовые коэффициенты, определяющие степень влияния предыдущих изменений цен на текущее значение волатильности.

- весовые коэффициенты, определяющие степень влияния предыдущих изменений цен на текущее значение волатильности.

Расширением ARCH-модели является GARCH-модель (Generalized Autoregressive Conditional Heteroscedasticity, с англ. модель обобщенной авторегрессионной условной гетероскедастичности) оценки волатильности. Здесь используется схожий с экспоненциально-взвешенным методом подход, а именно на оценку волатильности влияют как предыдущие изменения цен, так и предыдущие оценки волатильности. Согласно модели (GARCH(p, q)) расчет волатильность производится по следующей формуле [9]:

Камеральная налоговая проверка является наиболее обширным видом проверок. Периодичность камеральной проверки определяется установленными законодательством о налогах и сборах сроками сдачи налоговых деклараций, расчетов по авансовым платежам.

Камеральная налоговая проверка является наиболее обширным видом проверок. Периодичность камеральной проверки определяется установленными законодательством о налогах и сборах сроками сдачи налоговых деклараций, расчетов по авансовым платежам. Основная цель камеральной проверки - контроль за соблюдением налогоплательщиками законодательства о налогах и сборах, выявление и предотвращение налоговых правонарушений, привлечение виновных лиц к налоговой и административной ответственности.

Основная цель камеральной проверки - контроль за соблюдением налогоплательщиками законодательства о налогах и сборах, выявление и предотвращение налоговых правонарушений, привлечение виновных лиц к налоговой и административной ответственности. Одним из важнейших институтов государства является бюджетная система. На протяжении тысячелетий существования государств финансовые ресурсы, мобилизуемые в бюджетную систему, обеспечивают государственным и территориальным органам власти выполнение возложенных на них функций.

Одним из важнейших институтов государства является бюджетная система. На протяжении тысячелетий существования государств финансовые ресурсы, мобилизуемые в бюджетную систему, обеспечивают государственным и территориальным органам власти выполнение возложенных на них функций.